Flip Globe | 30 April 2024

Oleh : Aditya R

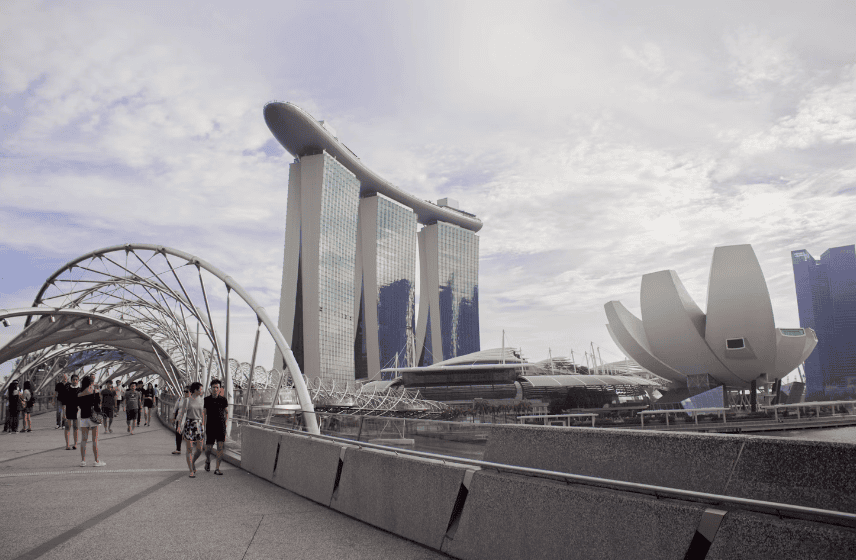

Perbandingan Aturan Pajak di Singapura dengan Indonesia

Pungutan pajak di setiap negara berbeda-beda sesuai dengan peraturan perpajakan yang ditetapkan pemerintah masing-masing. Di Indonesia, aturan perpajakan ditetapkan oleh pemerintah melalui Peraturan Pemerintah (PP) maupun Peraturan Menteri Keuangan (PMK).

Aturan pajak di negara tetangga seperti Singapura tentu memiliki perbedaan dengan di Indonesia. Apa saja perbedaan pajak di Singapura dengan pajak di Indonesia? Yuk, kita simak!

Baca Juga: 8 Komoditas Impor Singapura, Peluang Buat Memperluas Pasar

Sistem Pelaporan Pajak

Sumber: Unsplash

Perpajakan di Singapura menerapkan sistem yang cukup berbeda dari Indonesia. Perbedaan ini salah satunya karena The Island Revenue Authority (IRAS) selaku otoritas pajak di Singapura berdiri terpisah dari Kementerian Keuangan. Alhasil, IRAS bisa lebih leluasa dalam menentukan peraturan perpajakan yang efisien.

Sementara itu, otoritas pajak di Indonesia dipegang oleh Direktorat Jenderal Pajak (DJP) yang berada di bawah Kementerian Keuangan. Artinya, aturan perpajakan di Indonesia masih ditentukan oleh Kemenkeu selaku lembaga induk.

Perbedaan ini membuat sistem pelaporan pajak di kedua negara juga cukup berbeda. Singapura memang asih menerapkan sistem lapor mandiri di mana wajib pajak melakukan lapor SPT dengan mengisi formulir. Namun, IRAS juga menawarkan fasilitas No-Filing Service (NFS).

Jika menggunakan NFS, wajib pajak tidak perlu mengisi formulir lapor SPT atau menyesuaikan data pendapatan, pemotongan, atau keringanan pajak. Sistem ini dimungkinkan karena banyak informasi pendapatan yang sudah disertakan secara otomatis, sehingga pihak IRAS tinggal mengacu kepada data yang tercatat di dalam sistem. Tagihan pajak akan langsung dikirimkan kepada pengguna fasilitas NFS.

Sistem yang diterapkan bisa dibilang lebih maju dibandingkan di Indonesia. Di Indonesia, wajib pajak masih harus melaporkan SPT tahunan secara mandiri atau oleh pihak pemberi kerja untuk PPh perorangan.

Memang, pelaporannya sendiri bisa dilakukan secara daring melalui situs DJP Online. Wajib pajak juga bisa membayar jasa layanan Application Service Provide (ASP) yang terdaftar sebagai mitra resmi DJP. Namun, tetap saja pelaporannya belum menggunakan sistem otomatisasi.

Pajak Penghasilan

Mulai dari tahun pajak 2024, Singapura melalui IRAS menetapkan tarif Pajak Penghasilan (PPh) Pribadi progresif mulai dari 2% hingga maksimal sebesar 24% dari penghasilan kena pajak (PKP). Tarif pajak yang dikenakan kepada individu diseuaikan dengan besaran pendapatan yang diterima per tahun.

Sementara itu, Indonesia juga menerapkan tarif pajak progresif untuk PPh Pribadi. Mulai tahun pajak 2024, Kementerian Keuangan menetapkan aturan pajak baru melalui Peraturan Pemerintah (PP) Nomor 58 Tahun 2023 dan Peraturan Menteri Keuangan (PMK) Nomor 168 Tahun 2023.

Berdasarkan kedua peraturan ini, pemerintah menetapkan penghitungan PPh Pasal 21 menggunakan metode Tarif Efektif Rata-rata (TER). TER dibagi ke dalam dua kategori, yaitu tarif efektif harian dan tarif efektif bulanan untuk setiap masa pajak selain masa pajak terakhir dalam satu tahun pajak.

Besaran tarif TER bulanan sendiri ditetapkan sebesar 0,25% hingga maksimal 34%. Sementara itu, untuk masa pajak terakhir, perhitungan PPh Pasal 21 tetap mengacu kepada ketentuan sebelumnya.

Pajak Pertambahan Nilai

Di Indonesia, Pajak Pertambahan Nilai atau PPN adalah tarif pajak yang dikenakan atas transaksi jual-beli barang kena pajak (BKP) dan/atau jasa kena pajak (JKP). Besaran tarifnya sendiri ditetapkan sebesar 11% melalui Undang-undang Nomor 7 Tahun 2021. Masih berdasarkan regulasi yang sama, tarif PPN akan dinaikkan menjadi 12% pada tahun 2025 mendatang.

Sementara itu, subjek PPN di Indonesia adalah pihak pengusaha, baik Pengusaha Kena Pajak (PKP) maupun non-PKP. Bedanya, PPN hanya diwajibkan untuk PKP, sedangkan non-PKP tidak bisa melakukan pungutan PPN.

Sementara itu, PPN di Singapura disebut sebagai Goods & Service Tax (GST). Besaran tarif GST untuk konsumen ditetapkan sebesar 9% mulai tahun fiskal 2024. Besaran tarif ini dinaikkan dari semula 8% pada Januari 2023, dan 7% pada 2007 sampai 2022. Tarif PPN di Singapura sendiri dikenakan pada setiap transaksi barang dan/atau jasa kena pajak.

Baca Juga: Impor Singapura: Tarif dan Aturan yang Berlaku Saat Ini

Penutup

Demikian penjelasan singkat mengenai perbedaan beberapa pajak di Singapura dengan pajak di Indonesia. Terlihat ada perbedaan mulai dari status otoritas pajak, sistem pelaporan pajak, hingga besaran tarif pajak yang dikenakan.

Akan tetapi, baik Indonesia dan Singapura sama-sama mengenakan PPN atau GST untuk transaksi barang dan/atau jasa kena pajak dari luar negeri, termasuk transaksi yang dilakukan di situs e-commerce luar negeri.

Transaksi e-commerce luar negeri sudah tentu membutuhkan pembayaran internasional, baik menggunakan kartu kredit dan/atau debit maupun melalui transfer antarbank internasional. Untuk kamu yang tidak memiliki kartu kredit/debit yang bisa digunakan untuk transaksi internasional, kamu bisa memanfaatkan fitur Flip Globe untuk transfer dana ke luar negeri, loh!

Untuk menggunakan layanan Flip Globe, kamu cukup mengunduh aplikasi Flip dari Play Store atau App Store. Setelah mendaftarkan akun, kamu bisa langsung menggunakan fitur Flip Globe untuk mengirim uang ke lebih dari 55 negara secara cepat dan dengan biaya yang terjangkau. Soal keamanan, kamu tidak perlu khawatir karena Flip Globe memiliki lisensi dari Bank Indonesia.

Download aplikasi Flip dan rasakan kemudahannya!

Bagikan

Lainnya

Mulai transaksi bareng Flip

#LebihDariItu